|

|

||||

Стоматологическое

|

Управление рисками перехода к цифровой экономике:

фокус на клиента

Методический журнал «Риск-менеджмент в кредитной организации», №1-2018

Юрий СОКОЛОВ, Skyline Risk Solutions, генеральный директор, МВА

Юрий СОКОЛОВ, Skyline Risk Solutions, генеральный директор, МВА

Сергей КУЗНЕЦОВ, РОО «Стоматологи Столицы», президент-элект, профессор, д.м.н.

В статье рассмотрены вопросы управления рисками перехода к цифровой экономике в контексте FEBA-подхода [1]. На примере организаций здравоохранения в статье освещена инновационная практика управления данным видом риска с использованием системы аудита лояльности клиентов. Описанная практика может применяться и кредитными организациями.

Как свидетельствуют результаты международного опроса Executive Perspectives on Top Risks 2018, в настоящее время наибольшую озабоченность у менеджмента компаний вызывают риски перехода к цифровой экономике. «Риски, связанные с экономическими условиями и нормативным контролем, вытесняются рисками, связанными с внедрением цифровых технологий, так как цифровые технологии требуют изменения бизнес-моделей и будут определять способность организаций сохранять свою конкурентоспособность» [2].

Успех внедрения цифровых инноваций во многом зависит от надлежащего управления рисками перехода к цифровой экономике, разработки новых эффективных подходов, позволяющих учитывать весь спектр влияния рисков конкурентоспособности.

Одним из таких подходов стал FEBA-подход, разработанный российской школой риск-менеджмента и включенный Roubini Global Economics в число важнейших достижений в области кредитного риск-менеджмента. Ценность российской разработки подчеркивается тем фактом, что предложенное решение не только связано с эффективностью работы банков и развитием российской

экономики в целом, но и актуально для «будущего финансового регулирования» [3].

Способ выделения групп контрагентов, принадлежащих к разным типам поведенческой реакции и определяющих конкурентоспособность компании, рассматривается в качестве основного принципа факторной агрегации экономического риска на основе учета эндогенности поведения хозяйствующих субъектов [4]. Каузальные модели в кредитном риск-менеджменте используются весьма редко, но активно применяются в целом ряде других отраслей, в том числе в системах Business Intelligence и медицине. При этом риск-факторы (примером такого риск-фактора в медицине может быть курение) используются для оценки состояния только в том случае, когда отсутствует прямой каузальный фактор (очевидная причина заболевания) [5].

Как показано в работе одного из авторов данной статьи [6], воздействие факторов риска на банк осуществляется двумя путями. В случае с обменным курсом валютный риск-фактор воздействует как на структуру баланса банка (прямой эффект), так и на уровень дефолтов заемщиков через воздействие обменного курса на конкурентоспособность заемщиков. При этом масштаб эффекта зависит от идиосинкратических свойств отдельных заемщиков. Компании с низким рейтингом, будучи уже ближе к дефолту, имеют шанс скорее оказаться в условиях дефолта вследствие воздействия рыночных факторов.

Каузальное воздействие рисков перехода к цифровой экономике на состояние финансовых институтов также осуществляется по двум каналам. Для митигации прямого воздействия риска цифровой трансформации банки активно внедряют инновационные технологии. Сегодня уже 55% крупнейших банков мира сотрудничают с финтех-компаниями в области улучшения клиентского опыта через создание API, предоставляя финтех-компаниям возможность масштабирования бизнеса, а в обмен получая цифровые инновации [7].

Влияние рисков перехода к цифровой экономике на заемщиков можно рассмотреть на примере организаций здравоохранения. 1 января 2018 г. вступил в силу федеральный закон о телемедицине (1), направленный на повышение качества и доступности медицинской помощи на всей территории РФ. Минздрав России в сотрудничестве с другими государственными органами и организациями активно реализует широкий комплекс мер по внедрению в отрасли цифровых технологий, включая блокчейн, системы учета пациентов и их информирования. Объективно возникающие разнонаправленные изменения конкурентоспособности медицинских организаций в результате цифровой трансформации отрасли будут воздействовать на состояние кредитных портфелей финансовых институтов (косвенное воздействие рисков цифровой трансформации).

1) Федеральный закон от 29.07.2017 № 242-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам применения информационных технологий в сфере охраны здоровья».

Объективно возникающие разнонаправленные изменения конкурентоспособности медицинских организаций в результате цифровой трансформации отрасли будут воздействовать на состояние кредитных портфелей финансовых институтов (косвенное воздействие рисков цифровой трансформации).

Как показано в упомянутом в начале статьи обзоре основных рисков на 2018 г., «рост опасений относительно быстро меняющейся бизнес-среды наглядно иллюстрирует реальность того, что организации всех типов сталкиваются с рисками, которые могут внезапно угрожать брендам, репутации и для некоторых компаний ставят под вопрос само выживание. Поэтому в 2018 г. руководство компаний в свете быстрых темпов цифровых инноваций не может позволить себе управлять рисками от случая к случаю, на реактивной основе».

Система аудита лояльности

Первым проактивным решением для управления рисками конкурентоспособности медицинских организаций стала система аудита лояльности пациентов. В основе системы лежит технология сопоставления результатов оценки удовлетворенности пациентов, включая их цифровой опыт, с достигнутым результатом — совокупным уровнем лояльности пациентов клиники (NPS), коррелированным с доходностью клиники. В качестве критерия приоритизации необходимых корректирующих действий со стороны медицинской организации система использует критерий «риск лояльности клиентов».

Ранее в статье «Лояльность клиентов как фактор риска» [8] на примере финансовых институтов было показано, что острота поведенческих реакций клиентов определяется степенью их лояльности к организации. При этом риск лояльности клиентов, по мнению авторов, должен учитываться в оценке как кредитного риска, так и рыночного риска со стороны формирования пассивов банка. Соответственно необходимо использовать механизмы численного измерения уровней лояльности клиентов и их дальнейшего учета при оценке совокупных банковских рисков.

Аналитическая группа Roubini Global Economics отметила, что «в качестве дополнения к другим моделям, используемым в банках, FEBA-метод может быть полезен для управления кредитным портфелем банка — по принципу активного управления концентрацией риска и контроля прибыли относительно риска» (1). В качестве входных данных для учета риска цифровой трансформации в рамках FEBA-метода могут быть использованы данные из системы аудита лояльности пациентов.

Необходимо использовать механизмы численного измерения уровней лояльности клиентов и их дальнейшего учета при оценке совокупных банковских рисков.

Система аудита лояльности пациентов, которая активно используется в ряде ведущих медицинских организаций Москвы и Московского региона, объединила в себе опыт использования медицинского риск-менеджмента (2) и совместного проекта по мониторингу удовлетворенности пациентов качеством медицинских услуг, осуществленного российской консалтинговой компанией «Скайлайн Риск Солюшенс» и Министерством здравоохранения Московской области (3). В проекте приняли участие более 50 медицинских организаций Московского региона.

В качестве базовой методологии опроса пациентов была использована DSQ-методология, разработанная аналитической компанией RAND (разработчиком таких методов, как Дельфи и Монте-Карло, использование которых предусмотрено международным стандартом ISO 31000:2009 «Риск-менеджмент» и ГОСТ Р ИСО 31000:2009) и адаптированная для использования в России компанией SRS.

Для оценки «цифровой интенсивности» клиентов (рис. 1) в рамках системы аудита лояльности используется классификатор, разработанный консалтинговой компанией Accenture (4) для организаций здравоохранения [9].

1) RGE Digest "Advances in Credit Risk Management" (roubini.com/topic/banking-and-risk-management.php).

2) Система Интегрированного управления рисками «РИМС» разработана компанией SRS на основе международных стандартов ISO 31000:2009 (AS/NZS 2009) и лучшей практики управления рисками здравоохранения.

3) Соколов Ю., Соколов А. Инновации в риск-менеджменте: от медицины к финансам // Риск-менеджмент в кредитной организации. 2016. № 3.

Рисунок 1. Классификация клиентов по степени их «цифровой интенсивности»

Традиционные клиенты (Traditional customers) полагаются на традиционные каналы взаимодействия с организацией.

Переходные клиенты (Transitional customers) для себя уже решили, что цифровые навыки могут быть полезными при принятии решений. Они стремятся использовать цифровые технологии более широко, но по разным причинам не всегда могут это сделать.

Экспериментирующие клиенты (Experimental customers) избирательно участвуют в цифровых проектах, исходя из ценности информации, которую они планируют получить.

Опытные «цифровые» клиенты (Digital savvy customers) как самая «цифровая» группа делают цифровые технологии частью всех измерений в своей жизни. Мобильный доступ и интерактивное взаимодействие — их новые границы.

Согласно совместному исследованию Института экономики здравоохранения Высшей школы экономики и МТС [10], сегодня 97, 5% пациентов готовы получать результаты анализов и другие медицинские документы в электронном виде, 81, 3% готовы получать удаленные консультации у лечащего врача, 80, 5% готовы обращаться к незнакомым врачам за получением «второго мнения», 89, 6% — использовать гаджеты для контроля за здоровьем. 77, 4% врачей готовы проводить удаленный мониторинг хронических больных. Полученные результаты оказались более оптимистичными, чем в аналогичных опросах за рубежом, — свидетельствуют эксперты и утверждают, что российские пациенты и врачи готовы к электронному взаимодействию.

Определение степени «цифровой интенсивности» клиентов осуществляется в рамках внутреннего аудита лояльности (подход Bottom-up) с использованием системы аудита лояльности. Получаемые значения риска лояльности в соответствии с используемой в решении матрицей риска определяют «ранг риска» медицинской организации. В системе аудита лояльности используются матрица риска 5 х 5 и 4-уровневое ранжирование рисков, что соответствует мировой практике медицинского риск-менеджмента [11].

Для реализации задач системы аудита лояльности необходимы:

1) лицензия на использование автоматизированной системы внутреннего аудита лояльности клиентов;

2) техника (например, компьютерный планшет с несколькими вариантами крепления);

3) техническая поддержка;

4) проактивный внешний офлайн-консалтинг с использованием инструментов бенчмаркинга.

Оценка уровня «цифровой интенсивности» организации, а также ее соответствия профилю «цифровой интенсивности» клиентов осуществляется в рамках внешнего аудита лояльности. Как показывают исследования Accenture, по мере того как потребители услуг здравоохранения становятся более «цифровыми», медицинские организации и страховые компании могут сталкиваться с трудностями в поддержании их удовлетворенности и сохранении достигнутых уровней лояльности [12]. Как показано на рис. 2, опытные «цифровые» пациенты в два раза чаще соглашаются с тем, что разницы между страховыми компаниями с точки зрения состава и качества медицинских услуг нет.

Как следует из исследований Accenture, только 14% клиентов считают, что поставщики услуг обеспечивают им доступ к информации с использованием всех цифровых каналов [13]. При этом опытные «цифровые» пациенты находятся в постоянном состоянии оценивания информации о страховых компаниях, врачах, вариантах лечения, рецептах. Этот эффект постоянной оценки с цифровой поддержкой заключается в том, что почти 60% пользователей услуг теперь с большей готовностью меняют поставщиков услуг, чем 10 лет назад [14].

Рисунок 2. Распределение ответов пациентов на вопрос, согласны ли они с тем,

что предлагаемые медицинские услуги одинаковы

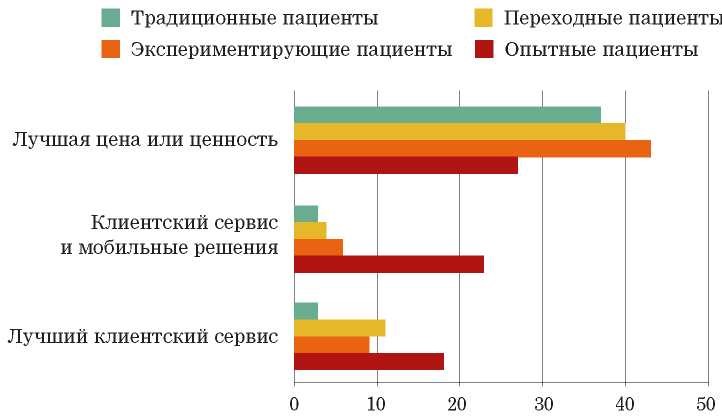

Как свидетельствуют результаты исследования Accenture, опытные «цифровые» клиенты почти на 20% больше, чем традиционные клиенты, уделяют внимание сервису (рис. 3). Они также значительно более склонны требовать превосходного обслуживания и доступа к цифровым сервисам. Кроме того, при выборе источников информации опытные «цифровые» клиенты более склонны доверять онлайн- обзорам и мнениям других опытных «цифровых» клиентов в большей степени, чем мнениям профессионалов [15].

При этом наиболее прибыльные клиенты используют все возможные способы общения с организацией. Чтобы привлечь и удержать таких клиентов, необходимо использовать возможности проактивного управления с использованием системы аудита лояльности для понимания степени «цифровой интенсивности» клиентов и предлагать им возможности как цифрового, так и традиционного взаимодействия.

В настоящее время, кроме медицинских организаций и их пациентов, к возможным участникам цифрового проекта системы аудита лояльности уже могут быть отнесены страховые компании и банки. Исходя из расширяющихся задач системы аудита лояльности, дальнейшее развитие проекта будет происходить за счет внедрения технологии блокчейн, преимуществами которой являются возможность проведения аудита данных всеми участниками проекта и обеспечение неизменяемости информации [16].

Рисунок 3. Критерии выбора пациентами медицинской страховой компании

Для финансовых институтов информация, полученная в результате работы системы аудита лояльности, может стать ценной входной информацией, в том числе для использования в рамках FEBA-методологии оценки экономического риска.

[1] Factor Endogenous Behaviour Aggregation approach.

[2] Совместное исследование консалтинговой компании Protiviti и Университета Северной Каролины, в котором в 2017 г. приняли участие более 700 руководителей компаний всего мира.

[3] Global Economic Symposium. Avoiding Currency Wars and Ensuring Balanced Global Recovery, GES-2012 ( global-economic-symposium.org).

[4] Sokolov Y. Interaction between market and credit risk: Focus on the endogeneity of aggregate risk. MPRA, 2009 (mpra.ub.uni-muenchen.de/18245); Modeling Risk in a Dynamically Changing World: From Association to Causation. MRRA, 2012 (mpra.ub.uni-muenchen.de/40096/).

[5] Соколов Ю., Соколов А. Инновации в риск-менеджменте: от медицины к финансам // Риск-менеджмент в кредитной организации. 2016. № 3.

[6] Sokolov Y. Interaction between market and credit risk: Focus on the endogeneity of aggregate risk. MPRA, 2009 (mpra.ub.uni-muenchen.de/18245).

[7] Банки против финтеха: конкуренция в надежде на партнерство. Forbes, 2017.

[8] Соколов Ю., Моря О. Лояльность клиентов как фактор риска // Риск-менеджмент в кредитной организации. 2014. № 1.

[9] См.: Digital intensity: what do providers need to know about their patients' preferences? Accenture, 2017.

[10] Uber-медицина (comnews.ru)

[11] Кузнецов С.В., Соколов Ю.И., Журина А.А. Аудит лояльности пациентов в стоматологии // Стоматология для всех. 2017. № 4; Соколов Ю., Соколов А. Инновации в риск-менеджменте: от медицины к финансам // Риск-менеджмент в кредитной организации. 2016. № 3.

[13] Customer 2020: Are you future-ready or reliving the past? Accenture, 2015.

[14] Your Customers, Your Compass. Аccenture, 2015.

[15] Digital intensity: what do providers need to know about their patients' preferences? Accenture, 2017.

[16] Пилотный проект по использованию блокчейн-технологии в рамках системы аудита лояльности реализуется компанией SRS в сотрудничестве с Ассоциацией «Стоматологи Столицы». См.: Соколов Ю., Соколов И. Риск-менеджмент блокчейна // Риск-менеджмент в кредитной организации. 2017. № 4.

Просмотрено 4310  Нравится 4

Нравится 4 ![]()

![]()

![]()

![]() Мне нравится

Мне нравится ![]()

Наш канал

Наш канал